V rámci predstavenia publikácie „Mýty a fakty o daňovo-odvodovom zaťažení na Slovensku“ postupne zverejníme jej jednotlivé kapitoly. Vo štvrtej kapitole sa na zúbok pozrieme združenej daňovej kvóte.

Celkové daňovo-odvodové zaťaženie

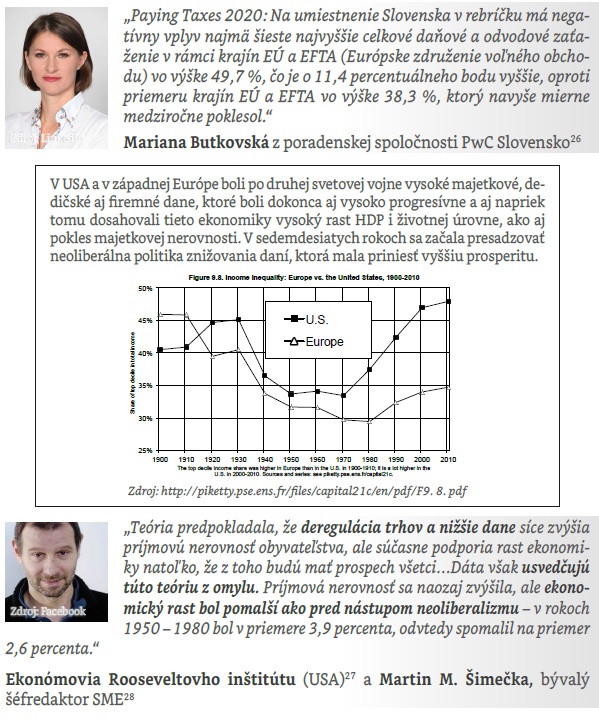

Výška zdaňovania, ktorú spomína analytička PwC Slovensko je len akýmsi výsekom reality (daň zo zisku, odvody na sociálne zabezpečenie a dane z objemu miezd, ktoré uhrádza zamestnávateľ, majetkové dane, daň z prevodu majetku, daň z dividend, daň z kapitálového príjmu, daň z finančných operácií, daň z likvidácie odpadu, daň z motorových vozidiel, cestná daň a ostatné drobné dane a poplatky). V tomto prípade ide o zdaňovanie podnikateľov, ktoré pokojne môže byť aj vysoké, no pokiaľ sa nevieme pozrieť na celkový kontext, je takýto pohľad nedostatočný.

Takýto pohľad zároveň nereflektuje rôznorodosť právnických osôb – nie všetky právnické osoby majú zamestnancov, nie všetky majú motorové vozidlá, nie všetky platia dividendy atď. Analytička Butkovská z PwC sa pozerá výlučne na zaťaženie podnikateľov. Môže síce ísť o relatívne správny pohľad, no zároveň ide aj o potvrdenie, že jedným zo zásadných problémov nášho daňovo-odvodového systému je jednostranná orientácia daňového mixu na zdaňovanie ekonomickej aktivity.

Preto je potrebné prejsť od ohraničeného pohľadu k vyhodnoteniu celkového daňového zaťaženia a daňového mixu v Slovenskej republike. Najlepším spôsobom, ako sa pozrieť na daňovo-odvodové systémy jednotlivých krajín, je komplexný pohľad na všetky dane a odvody (tzv. združená daňová kvóta). Takýto pohľad nám ponúka Eurostat.

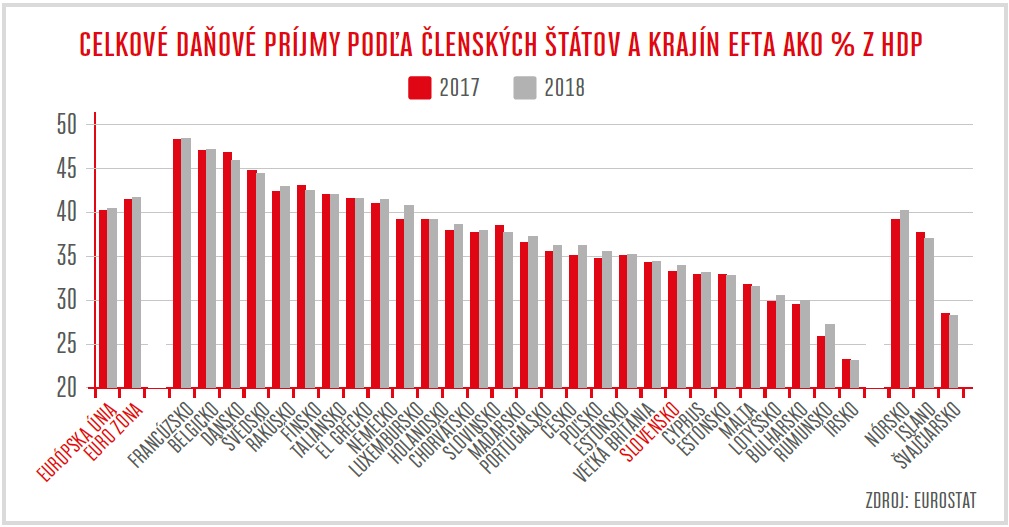

Z tohto grafu je zrejmé, že ak sa pozrieme na súčet všetkých daní a odvodov a tieto čísla si porovnáme v pomere k HDP, tak Slovensko je ôsmou najmenej zdaňovanou ekonomikou v EÚ. Pomerové porovnávanie k HDP býva niektorými analytikmi kritizované, no inak takýto komplexný pohľad nie je možné získať. Aj napriek všetkým relevantným výčitkám k limitom a neduhom konštanty HDP sme zatiaľ v ekonómii nepristúpili k iným komplexným ukazovateľom, ktoré by mohli HDP nahradiť alebo korigovať a preto zostáva HDP relevantným ukazovateľom aj z hľadiska pomerového porovnávania výšky celkového zdanenia.

Na obrázku z dielne IFP jasne vidno jednostrannú orientáciu daňového systému na zdaňovanie ekonomickej aktivity, čo nie je dobrou správou pre ďalší vývoj ekonomiky ani spoločnosti. Z grafu jasne vyplýva, že na väčšinu daňových príjmov sa skladajú bežní zamestnanci a živnostníci. Viac ako 50 percent príjmov tvoria odvody a dane fyzických osôb (zamestnancov a živnostníkov) a zároveň, ak by sme k tomuto podielu prirátali aj DPH platenú fyzickými osobami, tak naozaj nie je možné nepovedať, že na chod slovenskej spoločnosti sa v drvivej väčšine skladajú najmä bežní občania. Najviac je zdaňovaná ekonomická aktivita a najmenej renta, majetok a spotreba. Tento nepomer v daňovom mixe je dlhodobo kritizovaný aj medzinárodnými inštitúciami, akými sú OECD, MMF, WB atď.

Zmena daňového mixu by podľa ekonómov z IFP podporila potenciál našej ekonomiky.

Zmenu daňového mixu navrhujú aj Odór, Kišš a Hagara 2019 (str. 38) vo svojej publikácii Rozpočet 2.0:

Zmena daňového mixu v prospech väčšieho podielu nepriamych, majetkových daní a daní zameraných na aktivity s nežiadúcim škodlivým vedľajším účinkom (negatívne externality, napr. vyššie dane na aktivity zaťažujúce životné prostredie) pri súčasnom znižovaní priamych daní a odvodov má pozitívny vplyv na ekonomický rast. Druhým dôležitým faktorom za efektívnym daňovým mixom je, aby neprispieval k výrazným bariéram, nespravodlivostiam a nerovnostiam v spoločnosti.

Jednoznačne v prospech rastu by bolo 1) zvýšenie majetkových daní z nehnuteľnostía environmentálnych daní kompenzované znížením odvodov pre nízko-príjmových obyvateľov, 2) zvýšenie podielu DPH na daňovom mixe, špeciálne prostredníctvom boja proti daňovým únikom.

Popri tom, či je potrebné zvyšovať niektoré dane alebo zavádzať nové, je otázkou aj, to ako preklopiť vyššiu daňovú záťaž na plecia tých, ktorí nevyvíjajú skutočnú ekonomickú aktivitu. Súčasné rentierstvo sa podľa názoru mnohých ekonómov začína podobať na niekdajší feudalizmus.

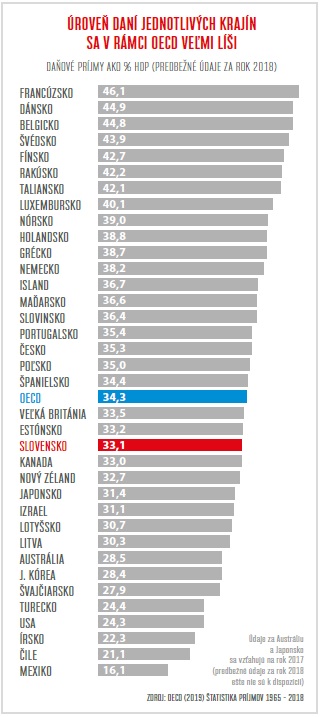

Aj podľa rebríčka z dielne OECD patrí Slovensko medzi podpriemerne zdaňované ekonomiky. Z toho vyplýva, že napríklad priestor na znižovanie daňovo-odvodového zaťaženia ekonomickej aktivity bude minimálny, ak takéto zníženie nevykompenzujeme zvýšením zaťaženia renty, ekológie, digitálneho priestoru, technológií, alebo majetku a spotreby.

Zdroje:

https://ec.europa.eu/eurostat/statistics-explained/index.php/Tax_revenue_statistics#General_overview

https://infogram.com/zmena-danoveho-mixu-1ho16vkp1qrx2nq?

https://www.nbs.sk/_img/Documents/_Publikacie/rozpocet20/Rozpocet_20_Seminar_FV.pdf

https://www.politico.com/magazine/story/2014/06/the-pitchforks-are-coming-for-us-plutocrats-108014

Thomas Piketty: Kapitál v 21. storočí, Ikar

Thomas Piketty: Capital and Ideology, Belknap Press

Daniel Vilhelm: Demoralizovaná ekonomika, Elita

https://www.ft.com/content/5a8ab27e-d470-11e9-8367-807ebd53ab77

https://www.oecd.org/tax/tax-policy/tax-as-percentageof-gdp-oecd.png.jpg

https://sk-sk.facebook.com/brigita.schmognerovabrigita.schmognerova

Kapitola pochádza z publikácie:

KOŠČ, J., 2020. Mýty a fakty o daňovo-odvodovom zaťažení. Bratislava: OZ Pracujúca chudoba. ISBN: 978-80-973614-0-2. Link na dokument: http://www.pracujucachudoba.sk/storage/app/media/na_stiahnutie/myty-a-fakty-o-danovo-odvodovom-zatazeni-na-slovensku.pdf

_____________________________________________________________________________________________________________________________

Podporte fungovanie skutočne ľavicového webu bez vplyvu politických strán, reklám a kapitálu.

Za rovnosť, mier a slobodu pre všetkých!

Návod a údaje pre poukázanie Vašich 2% dane nájdete tu: https://polemag.sk/2-z-dane-pre-pole/

Našu prácu môžete podporiť aj priamo, napríklad jednorázovým príspevkom vo výške 5 € alebo ľubovoľným iným príspevkom alebo nastavením trvalého príkazu vo výške 2 € mesačne na naše číslo účtu: SK36 8330 0000 0026 0106 2302.

Ďakujeme za Vašu priazeň.